10月15日開始,股指期貨對滬深300現(xiàn)貨指數(shù)的升水幅度開始持續(xù)走高,市場上消失了5個月之久的期現(xiàn)套利機會再次出現(xiàn)�。然而,通過盤面去觀察�,這次期現(xiàn)套利機會的出現(xiàn)并沒有吸引大量套利資金的關(guān)注,整個市場對此的表現(xiàn)都很漠然���。這就為套利者留下了很大的操作空間與較為豐厚的回報受益。本文將以150萬元的資金規(guī)模����,討論期現(xiàn)套利的可行性,并演練一次期現(xiàn)套利的實盤操作�����。

目前�����,進(jìn)行股指期貨的實際操作時需要解決的問題主要有兩個。一是資金管理���,也就是期貨部位應(yīng)對波動的結(jié)算準(zhǔn)備金管理��;二是現(xiàn)貨部位的組合構(gòu)建�����。

第一個資金管理的問題�,只要留出足夠的結(jié)算準(zhǔn)備金能盯住期貨不爆倉就可以解決����。期現(xiàn)價差10月15日突然間擴大,套利機會出現(xiàn)����,假設(shè)套利資金在當(dāng)天下午14:45分當(dāng)期貨升水50點的位置開倉套利。之后由于價差始終不收斂��,沒有平倉獲利的離場機會����,期貨部位需要一直保持持倉。而這期間期指的價格波動從15日開倉時的3370點附近�,到11月5日出現(xiàn)的3630點高點���,最高需要承受260點的價格波動。10月15日賣出一手期指合約需要占用保證金18.2萬(18%的保證金比例)�,11月5日行情至最高點時的浮動虧損為7.8萬元。因此����,行情激烈上漲雖然創(chuàng)造了套利空間�����,但同時也為資金管理提出了更高的挑戰(zhàn)�����,必須有后續(xù)結(jié)算準(zhǔn)備金的支持保證才能操作��。

第二個問題���,現(xiàn)貨部位的構(gòu)建���。由于滬深300現(xiàn)貨只是指數(shù)不能直接交易,因此需要通過各種方式去模擬����。當(dāng)下可以立刻上手投入操作的只有ETF基金��。在期指上市之初我們就對各種ETF的組合進(jìn)行過研究和測算��,結(jié)論是60%比重的深100(159901,基金吧)ETF與40%比重的上證50ETF可以模擬出最佳的跟蹤效果和最小的跟蹤誤差���。在當(dāng)前動輒接近100點的套利空間的行情中,這種跟蹤誤差幾乎可以忽略���,不會對套利的受益產(chǎn)生影響���。

解決了以上兩個問題后,下面以150萬的資金規(guī)模�����,討論具體套利的操作和受益����。

以11月8日至11月9日的行情做實盤演練

第一個要討論的問題,在套利策略中認(rèn)為多少點是可以接受的套利空間���。10月26日盤中出現(xiàn)過130點的升水�,這是迄今為止的最大值。套利受益在100點以上�����,單次收益率在3%左右����,折合年化收益率是相當(dāng)高的。但是這種機會還是否會出現(xiàn)���,后市不得而知。因此最先需要確定的是���,多少點的套利空間是我們接受并進(jìn)場的下限�����。這一時點�,我們會在研究中����,會根據(jù)實時行情、盤面變化��、以及歷史數(shù)據(jù)統(tǒng)計來確定。以11月8日早盤為例���,我們選擇了9點35分�����,價差在62點的時候雙邊開倉�����。當(dāng)時計算出理論的期貨理論溢價應(yīng)為2.62點��,交易成本為18個指數(shù)點��。因此62點減去20.62點�,等于41.38點��,這就是我們此次套利的最大預(yù)期受益�����。

第二個要討論的問題是操作細(xì)節(jié)���。期貨部位相對簡單�,11月8日9點35分11月合約報價3584.6點,做空一手合約�,保證金按18%計算,所需保證金為193568.4元�����,合約價值1075380元�����。與此同時�����,需要配置1075380元的現(xiàn)貨頭寸�。按照上文所說����,使用60%的深100ETF與40%上證50ETF,則需購買645228元的深100ETF與430152元的上證50ETF�。9點35分時,每手(100份)深100ETF報價446.5元�����;每手(100份)上證50ETF報價230.2元。為了得到上文所需的現(xiàn)貨頭寸�����,需要購買1445.08手深100ETF與1868.6手上證50ETF����。取整后,得到645192.5元的深100ETF頭寸�����,與430013.6元的上證50ETF頭寸��,合計1075206.1元的現(xiàn)貨部位�。與目標(biāo)配置的1075380元相差172.9.4元,誤差為0.016%��,基本可以忽略�����。

套利頭寸建立完畢后的評估

占用資金為期貨部位193568.4元��,現(xiàn)貨部位1075206.1元,共計1268774.5元���。如果以150萬元的資金規(guī)模����,則還有231225.5元用于結(jié)算準(zhǔn)備金賬戶�����,能夠承受截止到11月19日交割日前期指上漲21.5%的風(fēng)險�����。應(yīng)該說已經(jīng)足夠安全�。套利賬戶頭寸如下表所示:

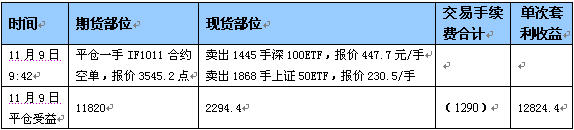

套利賬戶頭寸

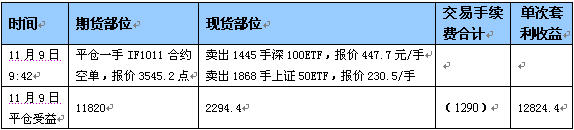

11月9日早盤9點42分。期現(xiàn)價差收斂至19.3點�����。套利受益已經(jīng)達(dá)到20點左右���,此時可選擇雙邊平倉獲利離場,尋找下一個套利機會��。同時也可以繼續(xù)保持倉位等待價差的進(jìn)一步收斂。如果選擇結(jié)束套利����,那么相關(guān)的操作與受益如下表所示:

相關(guān)操作與受益

如上表所示,占用126.8萬左右的資金���,兩天內(nèi)獲得的套利收益為12824.4元���,單次收益率1.01%。如果持有至交割日將會獲得更高的套利收益��,但提前平倉的好處就是可以繼續(xù)捕捉下一個套利機會��。具體的平倉時機與操作抉擇需要根據(jù)盤面以及行情的變化具體分析���。

股指期貨的期現(xiàn)套利作為一種相對穩(wěn)定�����、安全的投資策略非常適合風(fēng)險偏好程度低的資金����。期指剛剛上市的時候�����,出現(xiàn)了將近一個月左右的套利機會。當(dāng)時很多先知先覺的機構(gòu)與資金已經(jīng)開始嘗試套利交易���。但是從5月中旬開始����,套利資金經(jīng)歷了連續(xù)5個月的等待�,其中毫無機會。這期間有的資金轉(zhuǎn)戰(zhàn)商品套利�,有的直接去做了投機。直到10月中旬市場已經(jīng)走出單邊行情后才再次出現(xiàn)套利機會��,而這個時候與單邊做多就能賺錢的行情相比��,套利逐漸失去了吸引力�。然而,這種現(xiàn)象要區(qū)別看待�����。對于期望在短期內(nèi)獲得豐厚利潤的資金來說�,套利的吸引力不大。但對于追求低風(fēng)險�����,期望獲得穩(wěn)定增值的資金來說��,期指套利還是很不錯的選擇�����。

另一方面��,市場的表現(xiàn)也證明��,我們的資本市場還并沒有成熟到已經(jīng)失去套利機會�,或者可以瞬時間將套利空間修正的階段。相信在今后很長的一段時期內(nèi)����,由于股票現(xiàn)貨市場與股指期貨市場的市場規(guī)模、交易制度����、參與者等不相當(dāng)?shù)臈l件下,隨著行情的起伏���,還會有大量的套利機會出現(xiàn)����。因此建議,風(fēng)險偏好程度低的市場投資者可以把股指期貨的套利交易作為資金穩(wěn)定增值的一種渠道去配置�����。